【財稅】山西用友軟件提示!5月增值稅申報必備

發(fā)布時間:2019-05-07 19:15

發(fā)布時間:2019-05-07 19:15 發(fā)布者:用友軟件

發(fā)布者:用友軟件 瀏覽次數(shù):

瀏覽次數(shù): 不知不覺愉快的五一小長假已經(jīng)結(jié)束好幾天啦!本月是增值稅新申報表執(zhí)行的第一個月,這也就意味著5月1日起增值稅申報表將發(fā)生變動。還不會申報的財務(wù)小伙伴也不要方,跟服寶一起來看看申報表的變化、注意事項(xiàng)、填報示例以及填報易錯點(diǎn)。

01

重點(diǎn)提醒

關(guān)于這三個公告,劃重點(diǎn):

1. 稅率調(diào)整(16%→13%;10%→9%);

2. 不動產(chǎn)進(jìn)項(xiàng)稅額抵扣(不再分兩年抵扣);

3. 增加旅客運(yùn)輸服務(wù)抵扣(計(jì)算抵扣);

4. 增加進(jìn)項(xiàng)稅額加計(jì)抵減(計(jì)算抵扣);

02

一圖詳解增值稅申報表變化

03

申報表填報示例及注意事項(xiàng)

一、稅率調(diào)整:16%→13%,10%→9%

1. 銷項(xiàng)稅率的調(diào)整

自2019年4月1日起,增值稅一般納稅人發(fā)生增值稅應(yīng)稅銷售行為或者進(jìn)口貨物,原適用16%稅率的,稅率調(diào)整為13%;原適用10%稅率的,稅率調(diào)整為9%。

納稅人在增值稅稅率調(diào)整前未開具增值稅發(fā)票的增值稅應(yīng)稅銷售行為,需要補(bǔ)開增值稅發(fā)票的,應(yīng)當(dāng)按照原適用稅率補(bǔ)開。

實(shí)例:

某增值稅一般納稅人2019年4月發(fā)生如下業(yè)務(wù):

①銷售貨物一批,開具增值稅專用發(fā)票1份,票面金額10000元,稅額1300元;

②對4月1日之前已確認(rèn)收入但未開票的某項(xiàng)業(yè)務(wù),按照原稅率16%補(bǔ)開增值稅增值稅專用發(fā)票1份,票面金額1000元,稅額160元。

分析:前期確認(rèn)收入時需要在當(dāng)期就確認(rèn)并申報銷項(xiàng)稅額,也就是在“未開具發(fā)票”欄填報銷售額和銷項(xiàng)稅額。5月份補(bǔ)開發(fā)票時,就要對應(yīng)沖回“未開具發(fā)票”欄中的收入及稅額,否則會形成重復(fù)納稅。

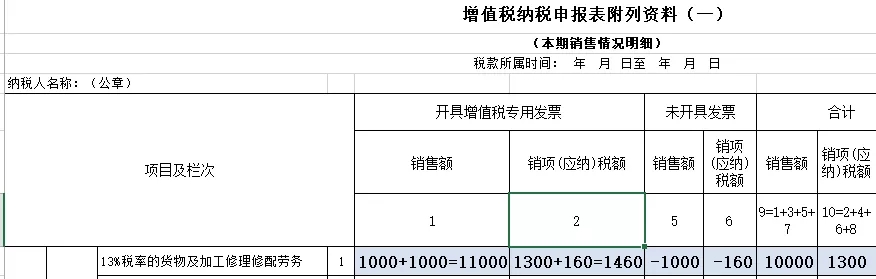

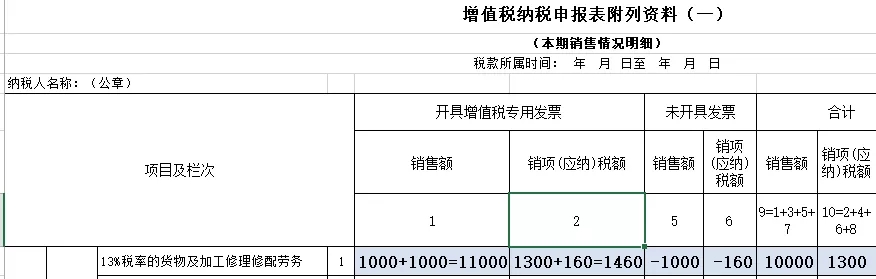

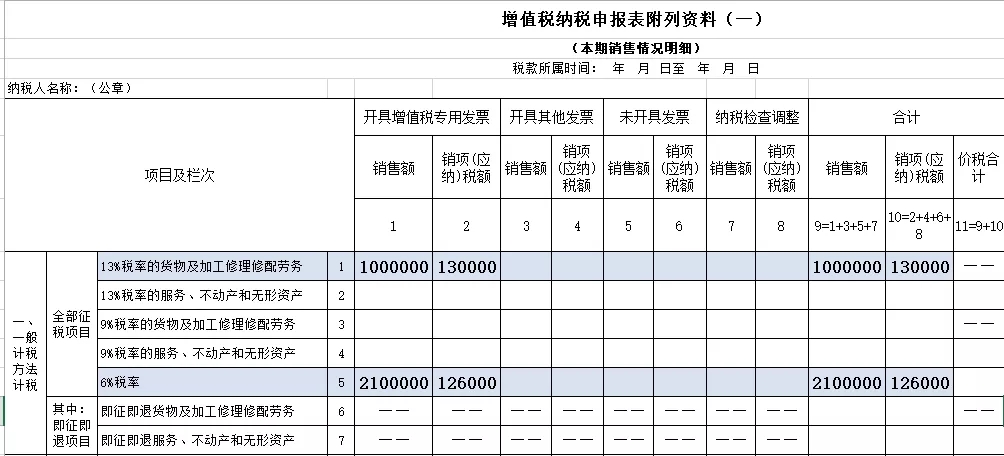

填報示例:附表一

(為了更好理解下圖示例列出了計(jì)算過程,實(shí)際申報中“開具增值稅專用發(fā)票”欄由開票稅盤中的數(shù)據(jù)為準(zhǔn),并且不支持手工修改,我們需要填的只有“未開具發(fā)票”欄)

2. 進(jìn)項(xiàng)稅率的調(diào)整

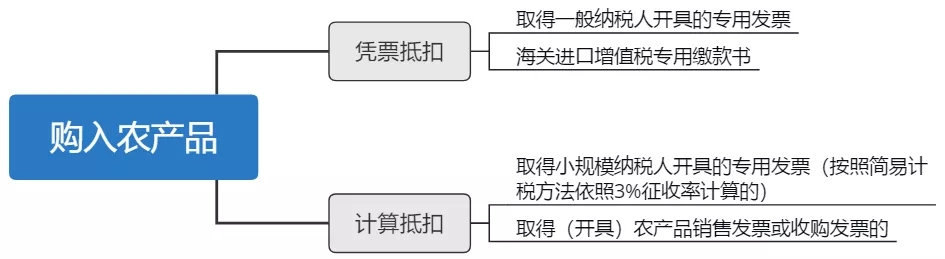

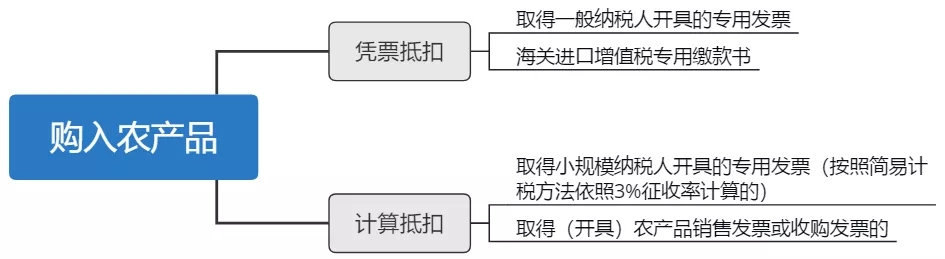

納稅人購進(jìn)農(nóng)產(chǎn)品,原適用10%扣除率的,扣除率調(diào)整為9%。納稅人購進(jìn)用于生產(chǎn)或者委托加工13%稅率貨物的農(nóng)產(chǎn)品,按照10%的扣除率計(jì)算進(jìn)項(xiàng)稅額。

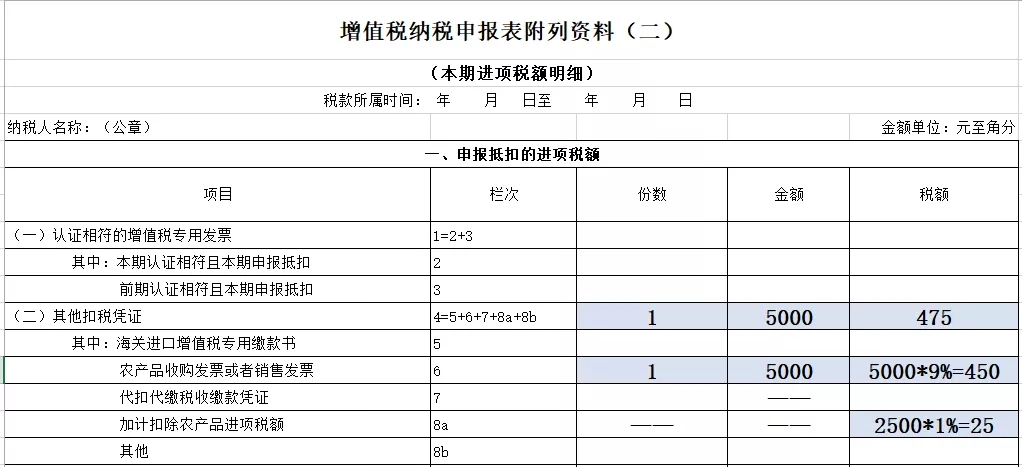

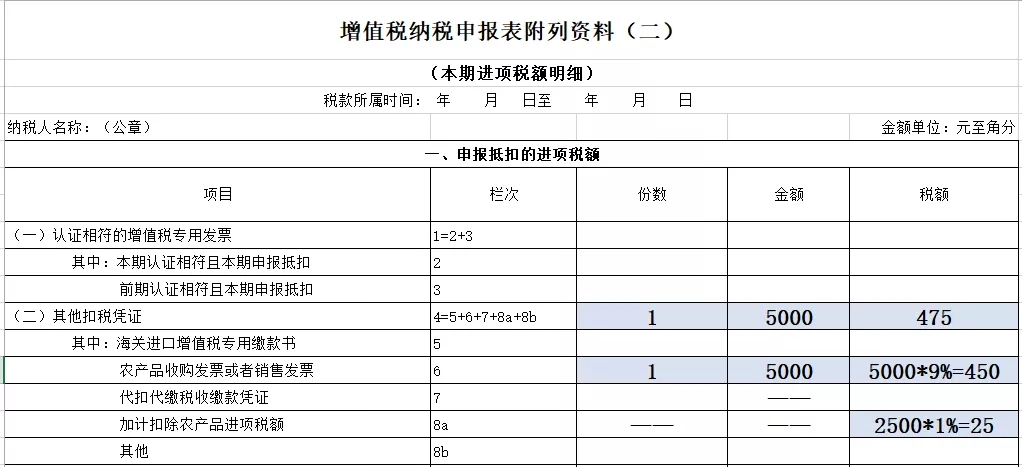

實(shí)例:

某增值稅一般納稅人4月份從小規(guī)模納稅人處購進(jìn)一批草莓,取得農(nóng)產(chǎn)品收購發(fā)票1張,發(fā)票上注明買價5000元。4月份一半直接出售,一半用于深加工草莓醬(13%稅率貨物)。

分析:

①取得收購發(fā)票計(jì)算抵扣:在購入當(dāng)期按照法定扣除率9%填報,填列在附表二的第6欄“農(nóng)產(chǎn)品收購發(fā)票或銷售發(fā)票”的“稅額”欄=農(nóng)產(chǎn)品銷售發(fā)票或者收購發(fā)票上注明的農(nóng)產(chǎn)品買價*9%=5000*9%=450元

②購入后用于生產(chǎn)或者委托加工13%稅率的農(nóng)產(chǎn)品可以加計(jì)扣除:在領(lǐng)用當(dāng)期將加計(jì)1%的部分填入第8a欄“加計(jì)扣除農(nóng)產(chǎn)品進(jìn)項(xiàng)稅額”的“稅額”欄(該批農(nóng)產(chǎn)品總共扣除的扣除率為9%+1%=10%)=2500*1%=250元

(注意:納稅人購進(jìn)農(nóng)產(chǎn)品既用于生產(chǎn)銷售或委托受托加工13%稅率貨物又用于生產(chǎn)銷售其他貨物服務(wù)的,應(yīng)當(dāng)分別核算用于生產(chǎn)銷售或委托受托加工13%稅率貨物和其他貨物服務(wù)的農(nóng)產(chǎn)品進(jìn)項(xiàng)稅額。未分別核算的,統(tǒng)一以增值稅專用發(fā)票或海關(guān)進(jìn)口增值稅專用繳款書上注明的增值稅額為進(jìn)項(xiàng)稅額,或以農(nóng)產(chǎn)品收購發(fā)票或銷售發(fā)票上注明的農(nóng)產(chǎn)品買價和9%的扣除率計(jì)算進(jìn)項(xiàng)稅額)

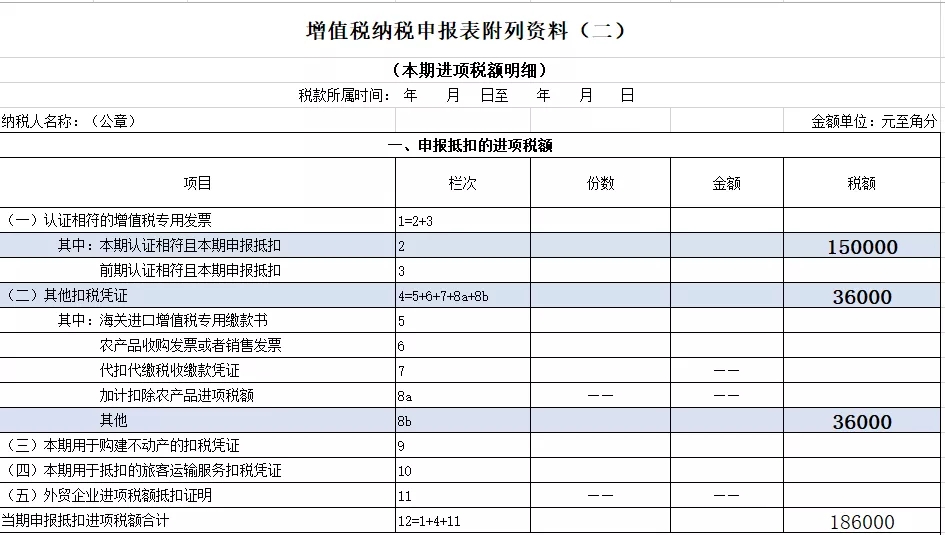

填報示例:附表二

寶小貼士:暢捷通“好會計(jì)”已支持一般納稅人增值稅申報啦!目前軟件已根據(jù)政策要求,在增值稅申報版塊的附件更新了新增值稅稅率,無需手動更改,填寫申報十分方便。

寶小貼士:暢捷通“好會計(jì)”已支持一般納稅人增值稅申報啦!目前軟件已根據(jù)政策要求,在增值稅申報版塊的附件更新了新增值稅稅率,無需手動更改,填寫申報十分方便。

二、不動產(chǎn)進(jìn)項(xiàng)稅額抵扣:不再分兩年抵扣

2019年4月1日起,《營業(yè)稅改征增值稅試點(diǎn)有關(guān)事項(xiàng)的規(guī)定》(財稅〔2016〕36號印發(fā))第一條第(四)項(xiàng)第1點(diǎn)、第二條第(一)項(xiàng)第1點(diǎn)停止執(zhí)行,納稅人取得不動產(chǎn)或者不動產(chǎn)在建工程的進(jìn)項(xiàng)稅額不再分2年抵扣。此前按照上述規(guī)定尚未抵扣完畢的待抵扣進(jìn)項(xiàng)稅額,可自2019年4月稅款所屬期起從銷項(xiàng)稅額中抵扣。

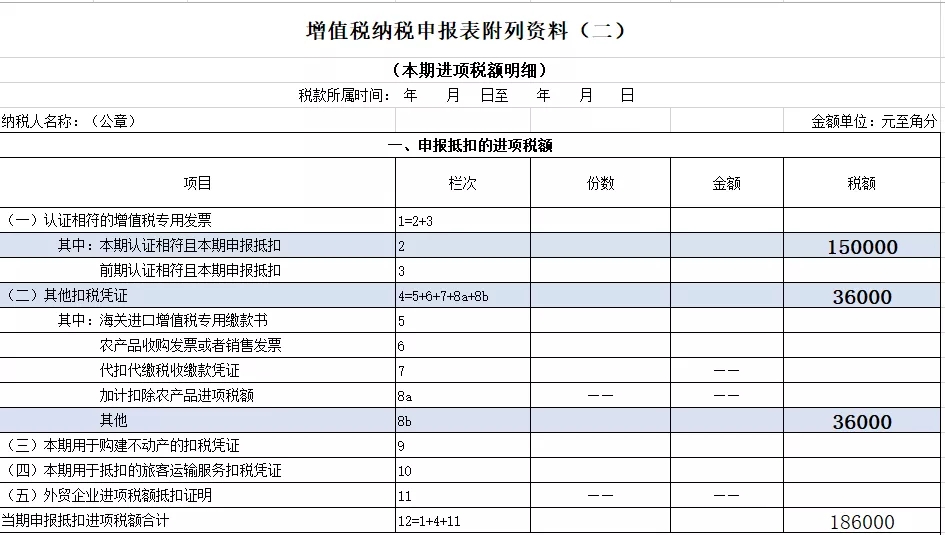

實(shí)例:

某一般納稅人截止3月底,不動產(chǎn)尚未抵扣完畢的待抵扣進(jìn)項(xiàng)稅額還剩余 2萬元,4月份購買一個商鋪,收到增值稅專用發(fā)票,票面不含稅金額100萬,進(jìn)項(xiàng)稅額9萬。

分析:

①截至2019年3月稅款所屬期,以前的《增值稅納稅申報表附列資料(五)》第6欄“期末待抵扣不動產(chǎn)進(jìn)項(xiàng)稅額”的期末余額,可以自4月稅款所屬期起以后的任意一個月結(jié)轉(zhuǎn)填入《增值稅納稅申報表附列資料(二)》第8b欄“其他”。

②需要填列第2欄和第9欄,第9欄只做統(tǒng)計(jì),實(shí)際計(jì)入合計(jì)數(shù)的是第2欄中的數(shù)據(jù)。

填表示例:附表二

三、增加旅客運(yùn)輸服務(wù)抵扣

納稅人購進(jìn)國內(nèi)旅客運(yùn)輸服務(wù),其進(jìn)項(xiàng)稅額允許從銷項(xiàng)稅額中抵扣。納稅人未取得增值稅專用發(fā)票的,暫按照以下規(guī)定確定進(jìn)項(xiàng)稅額:

①取得增值稅電子普通發(fā)票的,為發(fā)票上注明的稅額;

②取得注明旅客身份信息的航空運(yùn)輸電子客票行程單的,為按照下列公式計(jì)算進(jìn)項(xiàng)稅額:

航空旅客運(yùn)輸進(jìn)項(xiàng)稅額=(票價+燃油附加費(fèi))÷(1+9%)×9%

③取得注明旅客身份信息的鐵路車票的,為按照下列公式計(jì)算的進(jìn)項(xiàng)稅額:鐵路旅客運(yùn)輸進(jìn)項(xiàng)稅額=票面金額÷(1+9%)×9%

④取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式計(jì)算進(jìn)項(xiàng)稅額:公路、水路等其他旅客運(yùn)輸進(jìn)項(xiàng)稅額=票面金額÷(1+3%)×3%

實(shí)例:

某增值稅一般納稅人2019年4月所屬期發(fā)生以下業(yè)務(wù):

①銷售部門報銷市內(nèi)打車費(fèi)用,取得增值稅電子普通發(fā)票1份,不含稅金額1700元,票面注明稅額51元;

②員工報銷差旅費(fèi),取得注明旅客身份信息的航空運(yùn)輸行程單1份,票價800元,燃油附加費(fèi)50元;

③取得注明旅客身份信息的高鐵車票1份,票面金額300元;

④取得注明旅客身份信息的公路客票1份,票面金額150元;

分析:

業(yè)務(wù)①進(jìn)項(xiàng)稅額=51元

業(yè)務(wù)②進(jìn)項(xiàng)稅額=(800+50)÷(1+9%)×9%=70.18元

業(yè)務(wù)③進(jìn)項(xiàng)稅額=300÷(1+9%)×9%=24.77元

業(yè)務(wù)④進(jìn)項(xiàng)稅額=150÷(1+3%)×3%=4.37元

合計(jì)金額:1700+850+300+150=3000元;合計(jì)稅額:51+70.18+24.77+4.37=150.32元

★★★需要填列第8b欄和第10欄,第10欄只做統(tǒng)計(jì),實(shí)際計(jì)入合計(jì)數(shù)的是第8b欄中的數(shù)據(jù)。

四、增加進(jìn)項(xiàng)稅額加計(jì)抵減

自2019年4月1日至2021年12月31日,允許生產(chǎn)、生活性服務(wù)業(yè)納稅人按照當(dāng)期可抵扣進(jìn)項(xiàng)稅額加計(jì)10%,抵減應(yīng)納稅額。本公告所稱生產(chǎn)、生活性服務(wù)業(yè)納稅人,是指提供郵政服務(wù)、電信服務(wù)、現(xiàn)代服務(wù)、生活服務(wù)(以下稱四項(xiàng)服務(wù))取得的銷售額占全部銷售額的比重超過50%的納稅人。四項(xiàng)服務(wù)的具體范圍按照《銷售服務(wù)、無形資產(chǎn)、不動產(chǎn)注釋》(財稅〔2016〕36號印發(fā))執(zhí)行。

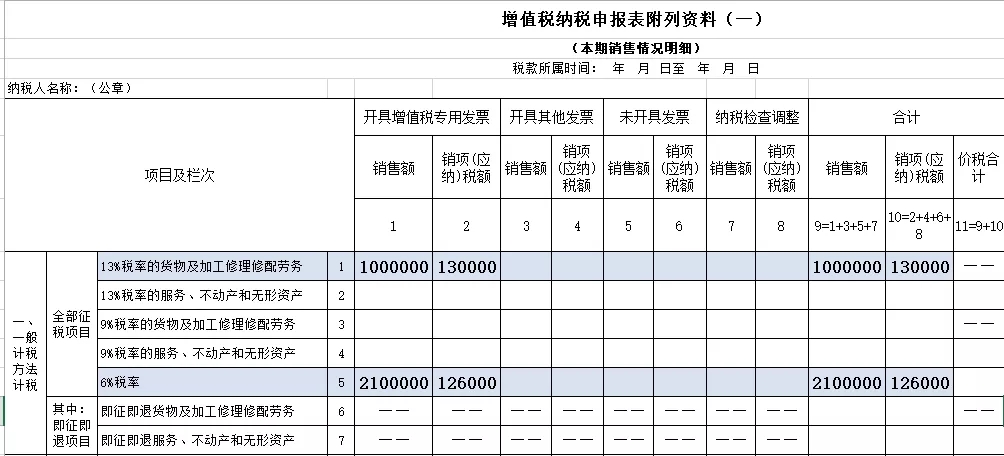

實(shí)例:

某增值稅一般納稅人,2018年1月設(shè)立,當(dāng)月登記為增值稅一般納稅人。2019年4月稅款所屬期增值稅數(shù)據(jù)如下:

①國內(nèi)貨物銷售額為100萬元,國內(nèi)四項(xiàng)服務(wù)銷售額210萬元

②本期憑票抵扣進(jìn)項(xiàng)稅額合計(jì)15萬元,上期留抵稅額6萬元

③2019年1月份購入商鋪一間,1月份收到增值稅專用發(fā)票1張,票面不含稅金額100萬,稅額9萬,截止到4月稅款所屬期,不動產(chǎn)尚未抵扣完畢的待抵扣進(jìn)項(xiàng)稅額還剩余 3.6萬元

分析:

計(jì)算銷售占比:210/(210+100)=67.74%>50%,符合規(guī)定的占比。

計(jì)算銷項(xiàng)稅額:100×13%+210×6%=25.6萬元

計(jì)算進(jìn)項(xiàng)稅額:15+3.6=18.6萬

(按照39號公告規(guī)定,納稅人取得不動產(chǎn)尚未抵扣完畢的待抵扣進(jìn)項(xiàng)稅額,可自2019年4月稅款所屬期起從銷項(xiàng)稅額中抵扣。對于該部分進(jìn)項(xiàng)稅額,適用加計(jì)抵減政策的納稅人,可在轉(zhuǎn)入抵扣的當(dāng)期,計(jì)算加計(jì)抵減額。)

①計(jì)算當(dāng)期計(jì)提加計(jì)抵減額=當(dāng)期可抵扣進(jìn)項(xiàng)稅額×10%=18.6×10%=1.86萬元

②計(jì)算當(dāng)期可抵減加計(jì)抵減額=上期末加計(jì)抵減額余額+當(dāng)期計(jì)提加計(jì)抵減額-當(dāng)期調(diào)減加計(jì)抵減額=0+1.86-0=1.86萬元

③納稅人一般計(jì)稅方法下的應(yīng)納稅額=25.6-15-6-3.6=1萬

④比較:一般計(jì)稅方法下需要繳納的增值稅1萬<當(dāng)期可抵減加計(jì)抵減額1.86萬。以抵減應(yīng)納稅額為零為限,加計(jì)抵減額余額結(jié)轉(zhuǎn)下期繼續(xù)抵減。

結(jié)論:本期應(yīng)納稅額為0,結(jié)轉(zhuǎn)下期的加計(jì)抵減額=1.86-1=0.86萬

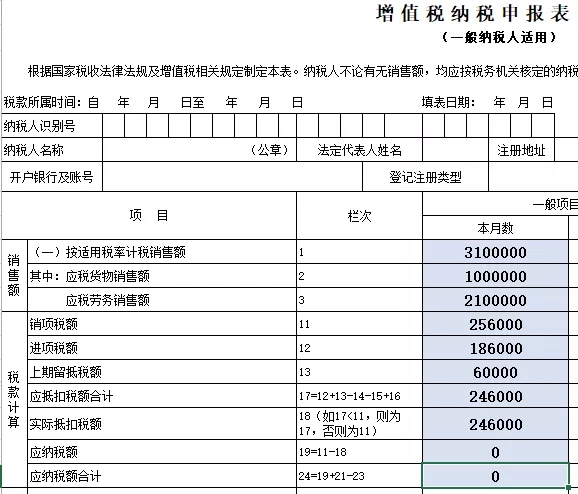

填表示例:

附表一

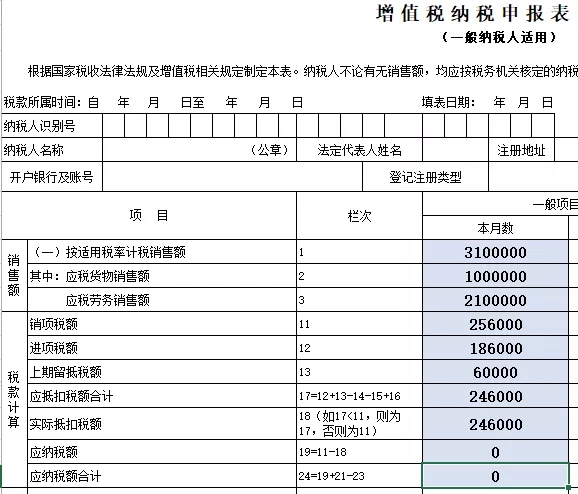

★★★根據(jù)填表規(guī)則:

適用加計(jì)抵減政策的納稅人,第19欄“應(yīng)納稅額”按以下公式填寫:

本欄“一般項(xiàng)目”列“本月數(shù)”=第11欄“銷項(xiàng)稅額”-第18欄“實(shí)際抵扣稅額”-“實(shí)際抵減額”

“實(shí)際抵減額”是指按照規(guī)定可從本期適用一般計(jì)稅方法計(jì)算的應(yīng)納稅額中抵減的加計(jì)抵減額,分別對應(yīng)《附表四》第6行“一般項(xiàng)目加計(jì)抵減額計(jì)算”、第7行“即征即退項(xiàng)目加計(jì)抵減額計(jì)算”的“本期實(shí)際抵減額”列

以上申報事項(xiàng),各位都學(xué)會了嗎?別忘了分享收藏哦!